Nein.

Du bist kein Depp. Denn du liest ja diesen Artikel hier.

Schreib doch mal was zum Thema „Geld investieren“

Nachdem ich nun schon mehrfach gebeten wurde, doch einmal mehr darüber zu berichten, wie ich mein Geld nach dem Hausverkauf angelegt habe: Bitteschön, hier das ultimative Tutorial für Einsteiger!

Ich habe es mal spaßhalber als „für Deppen“ betitelt. Das soll aber nur darauf anspielen, dass es kein Hexenwerk ist. Also sei kein Depp! 😉

Dieser Artikel wird lang. Genau genommen der längste Artikel, den ich jemals verfasst habe. Aber ein Thema wie dieses kann man nicht frohen Mutes in wenigen Minuten abhandeln. Und er wird regelmäßig gepflegt und aktualisiert werden. Du wirst also in Zukunft hoffentlich keinen anderen Bookmark mehr brauchen, um einem Anfänger die Grundlagen zu erklären! (Oder ins Verderben zu werfen, wahlweise).

Disclaimer

Ein Haftungsausschluß muss bei einem Thema wie diesem direkt an den Anfang.

Investitionen wie hier beschrieben bergen ein hohes Risiko bis hin zum Totalverlust! Ich bin kein Finanzexperte, habe keine anerkannten Zertifikate zu diesem Thema und alles, was ich hier schildere, ist ausdrücklich meine persönliche Meinung, nicht mehr und nicht weniger. Auch bin ich sicher nicht unparteiisch, da ich selbst in einigen der genannten Werte investiert bin.

Also alles ausdrücklich mit Vorsicht und gesundem Menschenverstand zu genießen, das hier zu lesen ist! Ich habe viele Zusammenhänge stark vereinfacht – und zum Teil überspitzt – dargestellt, um einen möglichst einfachen Überblick zu verschaffen.

Geld anlegen sollte immer mit Köpfchen vonstatten gehen und im Zweifelsfall bist du mit einem professionellen Anlageberater immer besser… beraten eben.

Wenn du aber in einfachen und lockeren Worten erklärt bekommen möchtest, wie das so alles vor sich geht mit Aktien, ETFs, Dividenden und P2P Krediten, lade ich dich dazu ein, diesen – höchst subjektiven – Artikel aufmerksam zu lesen.

Jetzt in der aktuellen Corona-Fassung!

Mit dem Timing ist das immer so eine Sache. Nachdem ich mit dem Entwurf für diesen Artikel hier begann, flammte die Corona-Börsencrash-die-Welt-geht-unter-Panik erst so richtig auf. Und sie ist sicher noch nicht vorbei. Das Zwischenergebnis für mich:

Ich habe aktuell den Neupreis eines Dacia Kleinwagens an der Börse verloren.

Aber stimmt das denn auch wirklich? „Verloren“?

Und wieso habe ich mich noch hinter keinen Zug geworfen?

Auf diese Fragen gehe ich später im Artikel noch ein. Erst einmal starten wir mit dem Basiswissen (der Deppen-Teil) und dann mache ich dich zum Profi.

Update nur wenige Stunden später…

… vergiss den Dacia Kleinwagen. Langsam wirds ein Polo.

Wirklich spannend, einen Artikel zu diesem Thema gerade momentan zu schreiben!

Nun, dann wollen wir mal.

Die „ich hab doch gar kein Geld“-Ausrede

Wenn man Menschen fragt, warum Sie kein Geld investieren, bekommt man in 9 von 10 Fällen die Antwort, dass sie doch gar kein Geld zum Anlegen haben.

Und das ist in der Regel Bullshit.

Ich weiß das, weil ich ganz genauso war: „Welches Geld denn? / Ich hab doch nix! / Wer sind Sie?!“ … und so weiter.

Doch das ist alles nur Kopfsache. Denn: Investieren ist eine Mindset-Frage. Das Gute daran ist, du kannst es lernen!

Das meiste dazu habe ich bereits in Kaufe keinen sinnlosen Scheiß mehr! geschrieben, daher will ich mich hier nicht zu sehr wiederholen. Aber als Quintessenz ist wichtig:

Du solltest damit beginnen, weniger zu konsumieren und stattdessen etwas Geld zu sparen. Viele Banken bieten bereits Wertpapiersparpläne ab 25 Euro pro Monat an.

Das ist einmal Essen gehen. Und das nicht mal beim guten Italiener. Oder 1/4 Kneipentour. Zumindest in günstigen Kneipen. Okay, vielleicht habe ich ja nicht den besten Umgang…

Egal. Was ich damit sagen will: Soviel sollte für jeden drin sein! Dafür muss man auch kein Gutverdiener sein. Aber wenn du diesen Artikel hier lesen kannst, stehen die Chancen gut, dass du zu den 9 von 10 Leuten gehörst, die sich ohne Probleme ein Vermögen schaffen können!

Also los gehts.

Schritt 1: Besorge dir ein Depot

Klingt kompliziert, ist es aber ganz und gar nicht. Praktisch jede halbwegs bekannte (Online-)Bank bietet dir die Möglichkeit, mit ein paar Klicks ein „Depot“ zu eröffnen. Das ist nichts anderes, als eine Art Konto, nur eben für Wertpapiere.

Das kostet in der Regel auch nicht die Welt, manchmal auch wirklich gar nichts, wie z.B. bei der App „Trade Republic„, die ich übrigens selbst nutze.

Das Traden, also Kaufen oder Verkaufen von Wertpapieren, zieht aber in jedem Fall Gebühren nach sich. Meist ist es ein Fixbetrag wie z.B. 10 Euro bei der comdirect oder rund 4 Euro bei Onvista. Völlig egal, ob du damit für 5000 Euro Apple-Aktien einkaufst oder irgend eine günstige Aktie für 2 Euro. Daran wird auch klar: Die Gebühren haben durchaus einen Einfluss.

Zu dem Fixbetrag kommt je nach Bank und Börse dann evtl. noch die eine oder andere ominöse Gebühr dazu, so dass man am Ende ein wenig mehr bezahlt.

Auch deswegen kann ich Trade Republic empfehlen. Hier kostet jeder Kauf/Verkauf pauschal nur exakt einen Euro. Fertig. Sonst nix. Das ist aktuell konkurrenzlos.

TR arbeitet mit einer Bank zusammen und daher hast du alles deutsche Sicherheitsgedöns wie Einlagensicherung und so weiter.

ETFs und Aktien

Kommen wir zu den verschiedenen Arten von Wertpapieren.

Den Teil über Aktien überspringe ich gekonnt, da jedem klar sein sollte, worum es sich handelt.

(Ich habe an dieser Stelle einen Absatz gelöscht, der etwas damit zu tun hatte, dass ich genauso gut das Feuer erklären könnte… aber das klang mir dann ein wenig zu unseriös, weshalb ich den Teil wieder gelöscht habe. Nur zur Info!)

Was ist ein ETF?

ETFs scheinen in letzter Zeit zum neuen „heißen Scheiss“ geworden zu sein und erfreuen sich großer Beliebtheit.

Was das ist?

Erst einmal ganz salopp gesagt: Einen ETF kann man mit einem Fonds vergleichen, nur dass man nicht so teure Gebühren bezahlen muss. Denn beim Fonds hockt da noch ein Bänker, der diesen verwaltet und ggf. anpasst. Und der will auch bezahlt werden.

Und was war nochmal ein Fonds?

Kein Problem, eine kleine Nachhilfestunde:

Du nimmst einfach mehrere Aktien von verschiedenen Unternehmen. Zum Beispiel je eine von Facebook, Microsoft, Apple und dann meinetwegen noch Twitter. Zack feddich, ein Technologie-Aktienfonds!

Dein Risiko wird dadurch verringert: Fällt die Aktie eines der Unternehmen, können die anderen das unter Umständen ausgleichen oder zumindest abfedern, wenn sie weiterhin gut stehen. Im gegenteiligen Fall, wenn einer der vier in die Höhe schießt und die anderen drei aber am Boden bleiben, gewinnst du natürlich auch nicht so viel.

Das nennt sich Diversifizierung.

Diversifizierung ist eine gute Sache, weil du dein Risiko damit streust. Du wärst wahrlich ein Depp, würdest du dein Geld auf ein einziges Pferd – oder eine Aktie – setzen.

Du profitierst damit langfristig davon, wenn, in diesem Fall, der Technologiemarkt wächst und dämpfst Ausreißer.

Bricht aber ein ganzer Markt mal ein (Coroonaaa Börsencrash!), bringt dir auch das nichts. Dann fällt natürlich dennoch der Wert des ganzen Fonds.

Bei „echten“ gehandelten Fonds sind natürlich in der Regel noch viel mehr Aktien im Portfolio. Dafür beschäftigt die Bank, welche diesen auflegt und verkauft, noch einen gut bezahlten Fondsmanager, der sich den Markt ständig anschaut und ggf. einzelne Aktien austauscht oder die Gewichtung verändert, wenn er das für nötig hält. Den Typen zahlst du als Anleger aber mit deinen Gebühren mit.

Und gerüchteweise sollen Affen auf lange Sicht auch keine schlechteren Vorhersagen treffen, als Fondsmanager. Aber das sind natürlich nur Gerüchte…

Kommen wir jetzt wieder zurück zu ETFs:

ETFs bilden einfach einen Index nach. Man verzichtet also auf den Typen, der da noch extra bezahlt werden muss und bildet einfach bestimmte Märkte nach. Der DAX ist so ein Index, neben vielen vielen anderen.

Genau wie der „MSCI World“. Vermutlich einer der bekanntesten ETFs überhaupt. Er besteht aus über 1600 Aktien von großen Unternehmen auf der ganzen Welt. Statt also einzelne Aktien zu kaufen, kann man einfach in den ETF investieren und ist somit breit diversifiziert. Man streut also sein Risiko.

Das geringere Risiko erkauft man sich aber gleichzeitig mit geringeren Renditechancen. Wie bereits angedeutet. Denn die breite Streuung gilt natürlich für beide Richtungen. Stürzen einzelne Aktien ab, fällt das natürlich nicht so ins Gewicht. Dafür erwirtschaftet man aber auch keine so hohen Gewinne, wenn einzelne Werte exorbitant steigen.

Somit irgendwie auch langweilig. Aber doch absolut sinnvoll. Wenn du zocken willst, sind ETFs also nicht die richtige Wahl. Aber darum soll es hier auch nicht gehen.

Muss man immer „ganze Aktien“ kaufen?

Ja, normalerweise schon. Wenn du ganz klassisch handelst, ist das so. Da kann man keine „halbe Apple-Aktie kaufen, weil die ganze zu teuer ist“. Auch ETFs sind gestückelt, z.B. 40 Euro pro Anteil.

Das gilt aber nicht für Wertpapiersparpläne!

Ich erwähnte ja bereits, dass man oft schon ab 25 Euro pro Monat einen Sparplan erstellen kann. Bei der comdirect zum Beispiel ist das so, aber bei vielen anderen Banken auch.

Hier gilt das oben Geschriebene aber glücklicherweise nicht: Du kannst auch jeden Monat für nur 25 Euro zum Beispiel Amazon Aktien kaufen – über den Sparplan. Eine einzige Amazon Aktie steht aktuell bei weit über 1500 Euro. Du hast dann eben jeden Monat ein „Millionstel“ Amazon Aktien mehr auf dem Depot. Oder so ähnlich. Aber das läppert sich ja auch.

Die Banken verlangen dafür oftmals kleine Gebühren von den 25 Euro pro Kauf. Ein ETF selbst verursacht ebenfalls jährliche Kosten, jedoch weit unter denen von Fonds. Diese sind normalerweise recht gering und bei einigen sogar unter einem Prozent.

Bei der oben bereits genannten Trade Republic App sind Sparpläne übrigens kostenlos.

Was ist der Cost Average Effekt bei Sparplänen?

Zum Schluss noch ein wenig Profiwissen, damit du auch so richtig in der Disco angeben kannst und nicht wie ein Depp dastehst:

Als großer Vorteil bei Wertpapiersparplänen wird der sogenannte Cost Average Effekt aufgeführt.

Kurse steigen, Kurse fallen. Wenn du aber jeden Monat stur deine 25 Euro in einen Sparplan butterst und dich nicht davon beirren lässt, passiert Folgendes:

Mal kaufst du Aktie X teuer ein, weil der Kurs sehr hoch ist. Du erwirbst beispielsweise nur 0,5 Stück im ersten Monat.

Dann fällt der Kurs und im nächsten Monat bekommst du für deine 25 Euro aber schon 0,8 Stück.

Sind im Schnitt („Average“, *zwinker* 😉 ) nach zwei Monaten 0,65 Stück für 25 Euro.

Oder in einem Satz: Du gleichst kurzfristige Schwankungen damit aus und profitierst aber von langfristigen Kurssteigerungen. Und bisher kannte die Weltwirtschaft langfristig nur ein Ziel: Nach oben!

Vorteile von ETFs

- Risikostreuung

- geringere Gebühren als Fonds

- Bereits mit sehr wenig Geld in ganze Märkte investieren

Nachteile von ETFs

- Renditechancen nicht so hoch wie bei Einzelwerten

- Dennoch laufende Kosten

Dividendenstrategie für passives Einkommen

Nun kommen wir zu einer ganz speziellen Strategie, die man beim Kauf von Wertpapieren (Aktien, ETFs, Fonds) verfolgen kann.

Eine, die ich persönlich auch verfolge und sehr sexy finde. Das Investieren in Dividendenwerte bzw. Hochdividendenwerte.

Was sind (Hoch)Dividendenwerte?

Darunter versteht man Wertpapiere von Unternehmen, welche einen (großen) Teil ihres Gewinnes wieder an die Anleger ausschütten. Das kann jährlich, quartalsweise oder sogar monatlich sein. Die Häufigkeit in der Praxis dürfte in etwa auch in dieser Reihenfolge vorkommen.

Ein Beispiel:

Die fiktive Firma „Mapple“ ist eine börsennotierte AG und ihre Aktie steht bei 100 Euro das Stück. Mapple ist ein Dividendenzahler. Und das quartalsweise. Die Firma schaut sich natürlich regelmäßig ihren Gewinn an und beschließt dementsprechend regelmäßig die Höhe der Dividende.

Diese schwankt also auch.

Aktuell läuft es gut für Mapple. Man beschließt also, pro Aktie quartalsweise 2 Euro auszuzahlen.

Wenn du eine Mapple Aktie besitzt, erhältst du also jedes Quartal 2 Euro. Macht 8 Euro pro Jahr. Oder umgerechnet 8 % Dividendenrendite. So nennt sich das dann.

8 % Rendite sind schon ein guter Wert. Das nennt man dann schon „Hochdividende“. Aber tatsächlich gibt es so einige große und bekannte Unternehmen, die in solchen Größenordnungen Dividenden ausschütten.

Nur ganz schnell, willkürlich und ohne Wertung: Darunter sind unter vielen anderen auch große Unternehmen wie AT&T, Lufthansa, BP, Shell und und und.

Ich kann in einer zukünftigen Version dieses Artikels (oder eines neuen) mal detaillierter darauf eingehen. Aktuell würde es den Rahmen aber sprengen.

Unterschied Hochdividendenwert zu Wachstumswerten

Unternehmen, die zu den Hochdividendenwerten zählen, zahlen beispielsweise 90 % ihres Gewinnes an die Anleger in Form von Dividenden aus. Es bleiben dann also nur 10 % übrig, um weiter ins eigene Unternehmen zu investieren.

Setzt eine Firma dagegen eher auf Wachstum, zahlt sie eher keine oder nur geringe Dividenden aus. Deren Kurse entwickeln sich oftmals dafür auch deutlich stärker. Aber selbst Apple oder Microsoft schütten Dividenden aus, allerdings nur in einem ganz kleinen Prozentsatz.

Dividendenstarke Papiere dagegen sind in der Regel eher nicht für brutale Kursentwicklungen bekannt. Aber es gibt natürlich wie immer Ausnahmen, in jede Richtung.

Mit Dividenden zu regelmäßigem passiven Einkommen

Nun gibt es mitunter ganz „schlaue“ Anleger (wie mich), die gerne ein regelmäßiges passives Einkommen erwirtschaften möchten.

Ich investiere daher zu einem großen Teil in (Hoch)dividendenwerte. Das Schöne daran: Viele zahlen quartalweise aus, einige sogar monatlich. Aber selbst die Quartalszahler tun dies in der Regel nicht am gleichen Stichtag:

So zahlt Unternehmen X immer im Januar, April, Juli und Oktober aus. Firma Y aber im Februar, Mai, August und November. Und so weiter.

Mit der richtigen Mischung kommt jeden Monat ein wenig Geld aufs Konto. Mein passives Einkommen!

Sind Dividenden der heilige Gral?

Nein, vermutlich auch nicht. Die Meinungen gehen auch hier auseinander und so mancher Experte ist der Meinung, dass man durch Wachstumswerte im Endeffekt genauso viel – oder gar mehr – Rendite erzielen könne.

Dividenden haben aber einen entscheidenden Pluspunkt: Der psychologische Aspekt! Es fühlt sich einfach ganz anders an, wenn monatlich Renditen aufs Konto ausgezahlt werden – die man frei verwenden kann! – als wenn man nur stur den Kursen beim Steigen und Fallen zusieht.

Im Übrigen kann man auf diese Weise noch viel einfacher den angenehmen und entspannten Weg gehen, sich von Kursschwankungen nicht so verrückt zu machen. Wir denken schließlich langfristig… Krise hier, Rezension da… einfach entspannt bleiben, die Dividenden kommen (meistens) trotzdem!

Es entsteht ein Cash Flow und das Geld kann man nach Lust und Laune wieder in andere Aktien, ETFs oder whatever investieren.

Apropos ETFs…

Hochdividenden ETFs gibt es auch!

Du kannst eine Dividendenstrategie nämlich auch über ETFs verfolgen. Es gibt auf dem Markt so einige ETFs, die einfach nur aus vielen Unternehmen bestehen, die alle dafür bekannt sind, regelmäßig hohe Dividenden auszuzahlen.

So hast du im Prinzip das Beste aus beiden Welten: Diversifizierung durch ETFs mit regelmäßigen Auszahlungen aufs Konto.

Entsprechende ETFs werde ich auch in einer späteren Version ergänzen. Nur so viel vorab: Es sind Titel wie „EM Dividend“, „Euro Dividend“, „Asia Pacific Dividend“ und so weiter. Eben wieder kategorisiert nach bestimmten Märkten, wobei aber gute Dividendenzahler auserkoren wurden.

Wissen zum Angeben: Dividenden Aristokraten

Unter Dividenden Aristokraten versteht man Unternehmen, die eine sehr lange Historie darin haben, über Jahre oder gar Jahrzehnte konstant Ausschüttungen getätigt zu haben. Die Betonung liegt dabei auf „konstant“. Es gab also keine Ausfälle seit längerer Zeit und in der Regel wurden die Dividenden sogar mit der Zeit erhöht.

Dazu gehören beispielsweise solche Riesen wie Coca Cola oder AT&T.

Auch existieren ETFs, die sich auf eben solche Aristokraten konzentrieren. Oft erkennbar mit einem Zusatz wie „Dividend Aristocrats“. Übrigens nicht zu verwechseln mit den Aristocats 😉

P2P-Kredite – jeden Tag Zinsen aufs Konto

Nun eine Vollbremsung bei den Wertpapieren. Hier startet eine völlig andere Anlageform.

Wo ich bei ETFs noch vom „heißen Scheiss“ schrieb, trifft dies möglicherweise auf P2P-Kredite umso mehr zu.

P2P steht für Peer-to-Peer oder man könnte in dem Fall auch einfach sagen „Person to Person“. Du zahlst dein Geld auf einer Plattform ein. Diese wiederum verteilt es an Wildfremde, die sich davon ein Auto, Haus, oder Drogen kaufen möchten. Whatever.

Und die Plattform wiederum zahlt dir dafür zum Beispiel knapp 7 % Zinsen.

„Was, so viel gibts doch heute nirgends mehr! Ketzer!! Verbrennt ihn!!!“

Jaja…. Gibts aber hier eben doch. Wir kommen noch dazu.

Sind P2P Kredite unseriös?

Hey, das mit den Drogen war nur Spaß! Aber gut, wer weiß schon…

Im Ernst: Ja, klingt erst einmal dubios. Ist es aber gar nicht.

Hierzulande kennt man durch die recht präsente Werbung vielleicht die Firma „Auxmoney“, die genau so ein Geschäftsmodell verfolgt. Und es gibt noch eine ganze Reihe weiterer Unternehmen in dieser Branche. Allen voran die wohl größten, Mintos und Bondora. Diese sind in Deutschland nicht ganz so präsent, weil Bondora beispielsweise in Lettland sitzt und besonders auch auf dem spanischen und finnischen Markt aktiv ist.

Warum ich dir aber dennoch insbesondere Bondora ans Herz lege, erkläre ich dir gleich. Und das liegt in dem Fall nicht daran, dass ich und du jeweils fünf Euro von denen bekommen, wenn du dich über meinen Link dort anmeldest 😉

Ehrlich nicht.

Aber ich erkläre es am besten am Beispiel von Bondora, weil die Plattform mir am besten gefällt und meiner Meinung nach nicht einfacher zu bedienen sein könnte. Außerdem machen die Jungs und Mädels das alles schon seit über zehn Jahren und haben auch schon Krisen überstanden. Das ist erst einmal alles ein ganz gutes Zeichen!

Wo ist jetzt der Trick?

Der „Trick“ ist ganz einfach. Du legst 25, 250 oder meinetwegen auch 25.000 Euro bei Bondora an und die Plattform verteilt dein Geld in ganz kleinen Häppchen an viele verschiedene Kredite.

Da wären wir wieder bei der Diversifikation. Deine Einlage wird beispielsweise in Häppchen von gerade einmal 5 oder 10 Euro aufgeteilt.

Zur Risikostreuung.

Ich habe übrigens direkt die 25.000 Euro genommen. No Risk, no Fun!

Okay, das war gelogen. Ich stieg damals direkt mit 50.000 Euro ein 😉 Habe mich aktuell aber bei der Hälfte eingependelt. Mehr dazu in der Corona Panik Sektion weiter unten.

Zurück zum Thema.

Du legst also 100 Euro an, weil du nicht weißt, worauf du dich einlässt und nicht so verrückt sein willst, wie ich. Ist okay.

Weil du auch völlig faul bist (da haben wir was gemeinsam), hast du auch keine Lust, die Kredite zu managen.

Du willst dich nicht damit auseinandersetzen, wer für welchen Zweck dein Geld bekommen soll.

Aber so etwas wie ein Tagesgeldkonto wäre doch nett, oder? Nur eben eins, das noch ordentlich Zinsen zahlt. Hm.

„Tagesgeld Alternative mit 6,75 % Rendite“*

Achtung vorweg: Bondora wird zwar oft als „Tagesgeld“ oder „wie Tagesgeld“ beworben, aber das ist es nicht.

Aber fangen wir erstmal an.

Gestatten: Bondora Go & Grow. Bis zu 6,75 % Rendite, wie es aktuell heißt, und dein Geld ist täglich verfügbar (pro Abhebung aufs Girokonto fällt 1 Euro als Gebühr an).

Du schiebst das Geld bei Bondora also mit einem Klick auf dein „Go & Grow“ Konto. Bondora übernimmt alles weitere für dich und zahlt dir bis zu 6,75 % Zinsen pro Jahr – und die bekommst du jeden Tag aufs Bondora-Konto ausgezahlt.

Wer dein Geld bekommt, geht dich in dem Fall nichts mehr an. Es wandert in verschiedene Privatkredite, hauptsächlich in Spanien, Finnland und Lettland. In der Regel wohl für Autos, Häuser, Konsum.

Die Leute dort zahlen horrende Zinsen für sowas… es ist eben ein anderer Markt, als bei uns hier. Weit mehr als die 6,75 %, die du bekommst. Bondora streicht daher alles darüber für sich selbst ein.

Der Vorteil von Go & Grow: Zahlt einer der Leute seinen Kredit nicht zurück, geht auch dies dich nichts an. Das Ausfallrisiko trägt in dem Fall auch Bondora für dich.

Das war nun die vereinfachte Einsteigerversion.

P2P-Kreditprofis nutzen in der Regel Plattformen wie Bondora oder Mintos noch effektiver und managen die Parameter ihrer Kredite selbst. Mir sind einige Anleger bekannt, die damit auch locker 10 % und mehr Rendite pro Jahr einfahren. Aber fällt dann mal ein Kredit aus oder gerät in Verzug: Dann ist das eben auch dein direkter Verlust.

Sparplan mit Bondora

Du kannst dir sehr einfach einen eigenen Sparplan auch mit P2P Krediten anlegen. Bei Bondora erhältst du für Einzahlungen eine IBAN, sowie einen persönlichen Verwendungszweck für dein Go & Grow Konto. Nun kannst du zum Beispiel einfach jeden Monat 100 Euro per Dauerauftrag darauf überweisen. Zack feddich, P2P-Sparplan.

Die bei Go & Grow anfallenden Zinsen werden übrigens automatisch jeden Tag wieder neu angelegt. Und schon hast du deinen Zinseszins.

Meine Meinung und Risiken

P2P-Kredite sind weder dubios noch der Heilsbringer schlechthin.

Zunächst mal sind Bondora, Mintos und Co. keine Banken. Es sind schlicht Finanzunternehmen, die auch noch im Ausland hocken.

Geht so ein Laden pleite, wars das mit deiner Kohle. So einfach ist das.

Aber: Es sind dennoch langjährig etablierte und seriöse Unternehmen. Doch das letzte Risiko bleibt eben immer. Meines Wissens ist Bondora auch relativ transparent und lädt regelmäßig Blogger und sonstige Interessierte in die Firmenzentrale ein, um Rede und Antwort zu stehen.

Fazit: Ich persönlich würde P2P-Kredite daher als eine weitere Anlageform neben Wertpapieren einsetzen und maximal 10 – 15 % meines gesamten Anlagevermögens da reinbuttern. Risikostreuung!

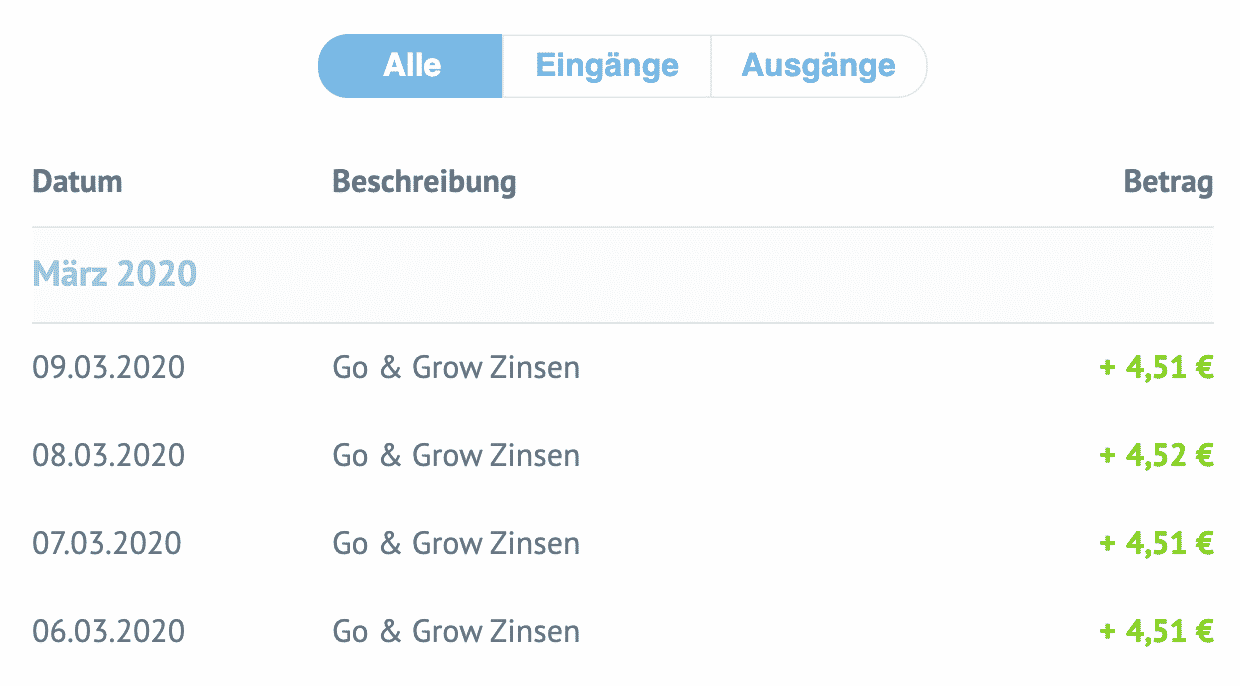

Hier übrigens ein aktueller Screenshot meines Go & Grow Kontos bei Bondora. Drauf sind 25.000 Euro und ein paar Zerquetschte. Macht am Tag aktuell rund 4,50 Euro Zinsen.

Das ist immerhin ungefähr ein Döner pro Tag! 😉

Übrigens habe ich schon mehrfach vier- bis fünfstellig von und zu Bondora überwiesen bzw. auszahlen lassen. Ich habe meine Auszahlungen oftmals sogar noch am selben Tag wieder auf dem Girokonto begrüßen dürfen. Hier geht also alles mit rechten Dingen zu.

*Corona-Update für Bondora: Um liquide zu bleiben und zu verhindern, dass jeder panisch sein Geld komplett von der Plattform abzieht, hat Bondora aktuell die Auszahlungen gedeckelt. So bekommt man nicht mehr sein ganzes Geld auf einmal, sondern bei größeren Summen in täglichen Teilbeträgen, die zur Verfügung gestellt werden.

Dies so zu tun ist sicher ein richtiger Schritt von Bondora, um zahlungsfähig zu bleiben. Leider stößt das nun all denen auf, die immer dachten, P2P wäre wie Tagesgeld. Ich persönlich mache mir keine Sorgen um mein Geld dort. Nur muss man bedenken, dass man eben (aktuell) nicht mehr von heute auf morgen alles zu 100% wieder herausziehen kann, um flüssig zu sein.

Die Corona Krise

Nun werden mir hochaktuell.

Die Überschrift mag zunächst nach einem Lieferengpass eines hopfen- und malzhaltigen Kaltgetränks klingen. Ist es aber leider nicht.

Warum es Wurscht ist, wann und wie du einsteigst

Bis ich mein Haus verkauft habe, hatte ich mich zuvor schon monatelang damit beschäftigt, wie und wo ich das Geld investieren möchte.

Soll ich alles auf einmal investieren oder über eine längere Zeit?

Ich habe gelesen. Und gelesen. Und Videos geschaut. Und Profis gefragt. Und wieder gelesen. Und natürlich nicht zuletzt meinen Kumpel Oli genervt. Seines Zeichens weltbester globaler fränkischer Aktienguru. Er startet übrigens gerade seinen eigenen Blog.

Und was kam dabei heraus?

Auf lange Sicht ist es völlig egal!

Du kannst heute dein ganzes Vermögen in Aktien stecken und morgen ist der Crash da. Die Vergangenheit hat gezeigt, dass du selbst in diesem Worst-Case Szenario im Schnitt nach 13 Jahren (oder sogar früher) wieder im Plus bist. Da gab es diverse Studien dazu, aber dank meiner Faulheit darfst du dir die nicht vorhandenen Fußnoten selber ergoogeln.

Wichtig ist nur ein langer Anlagehorizont!

Das einzig Sinnvolle ist, einen laaangen Atem und damit Anlagehorizont zu haben. Denke ans passive Einkommen!

Verhalten beim Börsencrash

Das Schlechteste, das du in bei einem Crash an den Märkten machen kannst, so wie es gerade mit der aktuellen Corona Situation passiert, sind Panikverkäufe.

Atme tief durch.

Erinnerst du dich noch? Ich habe eingangs den Wert eines VW Polo erwähnt, den ich in diesen Tagen verloren habe. So hoch ist mein aktueller „Verlust“ im Depot.

Warum ich gerade dennoch grinsend in meinem Strandbungalow auf Koh Phangan diesen Artikel schreibe, liegt aber nicht ausschließlich am günstigen Chang Bier, von dem ich nun schon einige hatte (dieser Mammutartikel war aber auch verdammt lange).

Solche Kurzzeitbetrachtungen mit all der Panik bringen einfach nichts. Finanzkrisen gab es schon so viele. Ja, jetzt steht es schlecht um meine Wertpapiere. Aber warten wir mal einige Wochen, Monate oder zur Not auch Jahre ab. Meine nicht vorhandene Glaskugel reiht sich da zu den vielen wirklich kompetenten Börsenprofis ein: Es wird sich erholen! Und höchstwahrscheinlich auch wieder stark steigen.

Das (Zweit)beste, das man nun tun kann: Einfach für ein halbes Jahr nicht mehr ins Depot schauen und entspannt bleiben.

Noch besser: Jetzt günstig einsteigen oder nachkaufen!

Vermutlich noch besser, als abwarten: Die Gelegenheit nutzen, den Markt weiter beobachten und bei Wertpapieren einsteigen, die gerade viel verloren haben. Oder, sofern man bereits investiert ist: Bei langfristig vielversprechenden Titeln die Gunst der Stunde nutzen und jetzt günstig nachkaufen.

Genau aus diesem Grund habe ich aktuell von meinem Bondora Konto wieder etwas abgezogen und weiter in Aktien investiert.

Früher oder später erholt sich der Markt und wird wieder, wie praktisch immer, nur eine Richtung kennen: Nach oben! Schlau, wer jetzt Wertpapiere shoppen geht. So günstig hat man sich schon lange nicht mehr an Unternehmen beteiligen können.